图片来源于网络,如有侵权,请联系删除

作为资管行业的量化老兵,兴证全球基金专户投资部总监助理田大伟亲身经历了A股多轮牛熊转换,市场的周期性规律和量化投资的纪律性要求为他构建投资组合指明了方向。

图片来源于网络,如有侵权,请联系删除

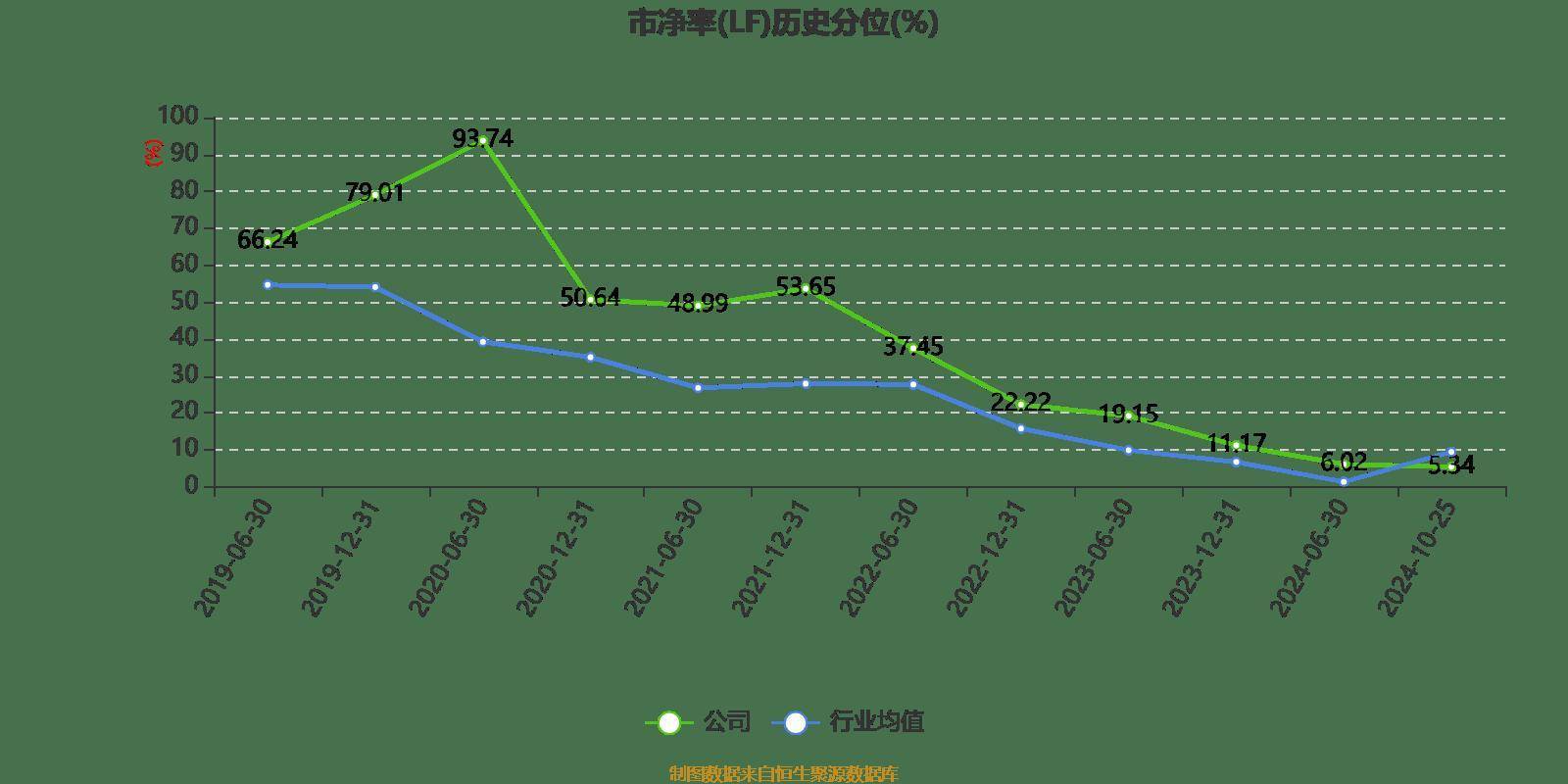

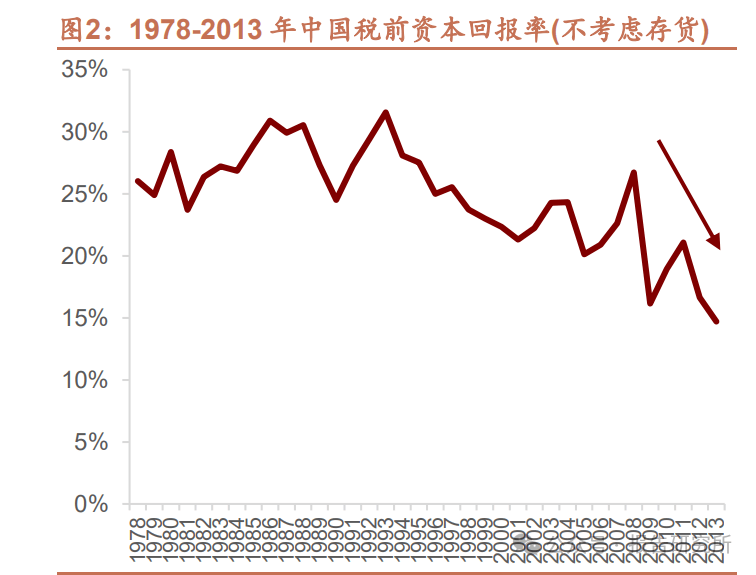

借鉴海外市场长期发展经验,田大伟更加看好红利资产的长期生命力。相比国内红利类指数普遍采取的静态编制方法,他更加关注上市公司未来分红能否持续增长。他从预期净利润、股息支付率两方面入手,构建真正具备有效阿尔法因子的红利资产组合。

注重分红可持续增长性

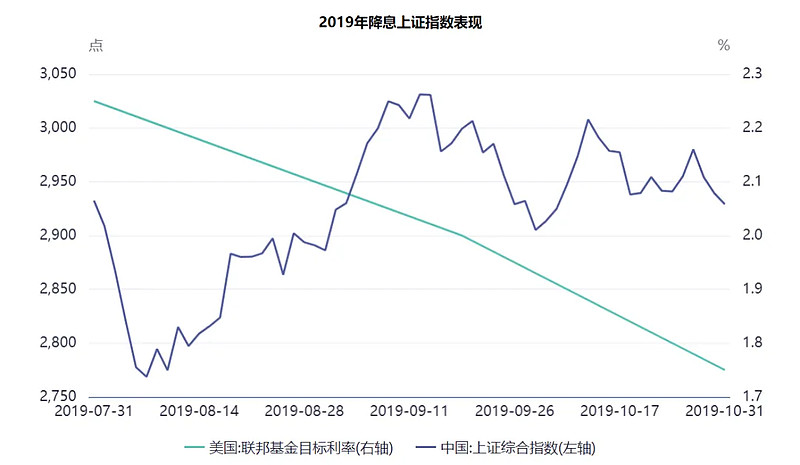

“红利资产的吸引力在于这些上市公司的利润水平较为平稳,同时具有分红意愿的上市公司所在行业较为成熟。如果整个宏观环境持续处于利率下行的阶段,那么红利资产的稀缺性和受欢迎程度将持续提升。”在田大伟看来,红利资产的生命力不会随着市场的周期性调整而出现根本性变化。

特别是港股市场此前经历了较长时间、较大幅度的调整,田大伟认为,港股高股息资产的性价比来到了相对合适的位置。并且从资金流向来看,南向资金对此类资产亦有所偏爱。“市场上涨的时候,红利资产虽然涨得不多,但在市场调整的时候,其防御性较强,所以会给投资者带来较好的持有体验。”

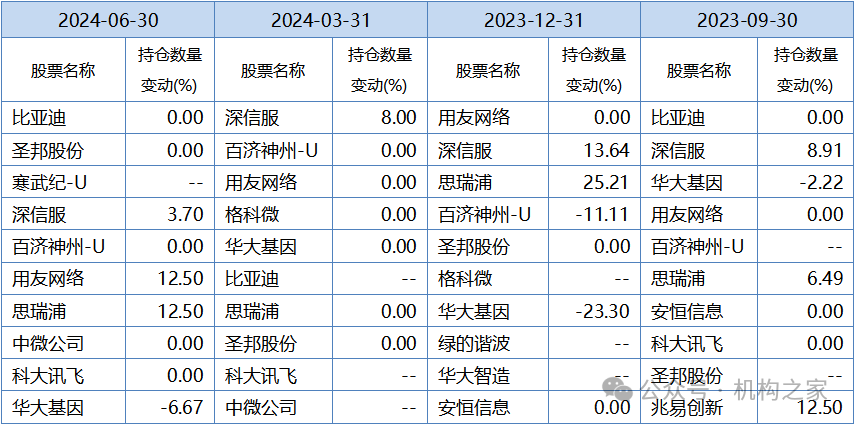

目前,国内市场上的红利类指数普遍采取静态编制方法,而田大伟更加注重挖掘能够真正体现红利资产生命力的特质——未来分红的可持续增长。

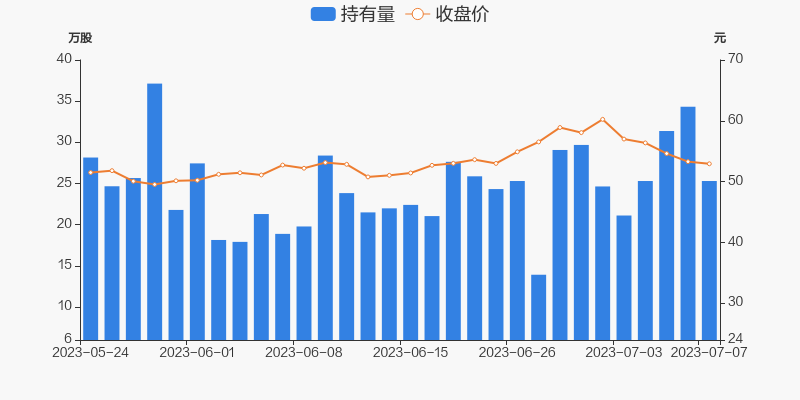

为有效量化这一指标,田大伟的操作思路是将上市公司的未来分红拆分为预期净利润、股息支付率两方面来看。首先,当预期净利润较多时,上市公司才有分红的资金来源;其次,当股息支付率较为稳定时,上市公司才有分红的积极意愿。二者兼备,上市公司分红才可能具备良好的可持续性。

“上市公司的预期净利润主要来自券商分析师的预测结果,我们会通过机器学习的方式,对分析师过往的预测准确度等因子进行赋权、合成;股息支付率则由过去几年稳定的历史数据进行测算。”在此基础上,田大伟介绍,公司的量化投研团队会运用过去几年的数据,检验模型构建的思路和设定的参数,通过不断补充优质标的特征,提高模型输出的准确度,进而筛选出那些分红持续增长概率较高的标的。

全方位护航阿尔法因子

在量化框架下,田大伟介绍,公司的量化投研团队并不会对个股、行业、仓位做过多的主动判断,除了在阿尔法因子的选择上可能会根据历史经验做出决策之外,具体的权重都是由机器学习模型自动赋予,一旦做好判断后,模型会根据优化的算法得出目标组合。

并且,兴证全球基金丰富的主动管理经验也为量化投研团队的个股筛选工作提供了支持。田大伟提到,特别是在个股黑名单以及异常值的监控方面,如果一些特殊事件对公司产生影响,量化投研团队也会对个股进行相应的调整。

另外,行业中性也是田大伟格外强调的算法特征:“我们的持仓组合涉及的行业与标的指数成分股所在的行业尽量保持一致,会围绕中枢进行适当的调整。如果在某个行业的个股中,我们强调的阿尔法因子暴露较多,由于模型设定的目标函数就是使得最终收益最大化,那么自然就会对这一行业进行适当超配。”在田大伟看来,行业中性的约束有助于防范组合过度依赖单一阿尔法因子而对某些行业超配带来的潜在风险。

“总体来说,我并不要求我的产品表现在某个阶段特别靠前,我更希望能够给投资者带来长期稳健的超额收益,所以我会把更多的时间和精力放在因子挖掘和风险管控方面。”通过不断地检验,田大伟致力于挖掘出更加有效的单因子,并在此基础上合成更加稳健的混合因子。

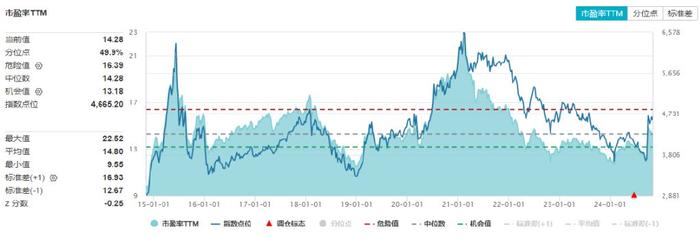

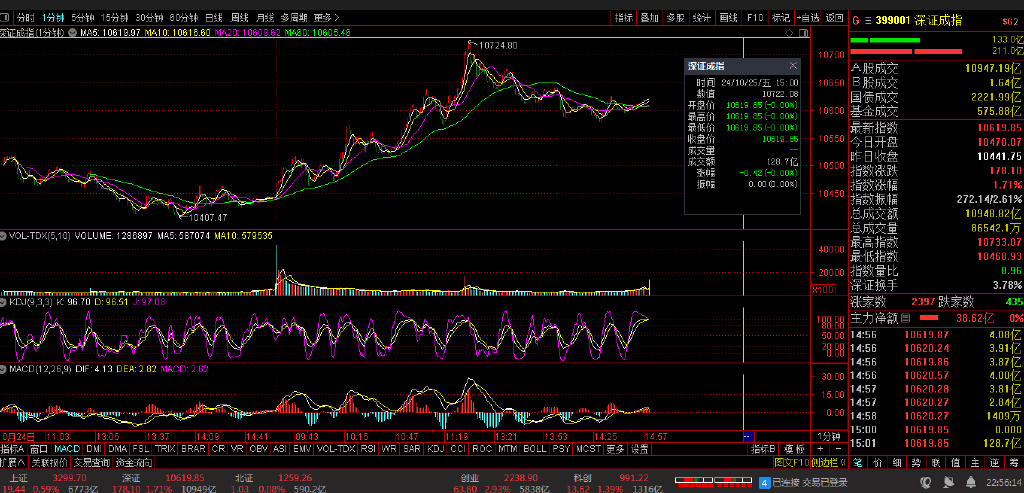

捕捉市场波动带来的机会

面对近期A股罕见的大幅波动行情,基于历史规律得出的量化模型自然难以取得理想的效果。在田大伟看来,这样极致的市场表现并非常态。如果未来市场呈现宽幅震荡态势,阿尔法因子的来源或将得到极大的丰富,更有利于量化模型对超额收益的挖掘。

“我们的日常工作就是不断寻找新的阿尔法因子,以应对市场的持续变化。对于异常的交易情况,我们不会做特殊处理;但对于其他正常的波动,我们会在储备阿尔法因子时,做更加精细化的处理。”田大伟认为,市场波动对于量化策略而言其实是件好事。

10月14日,由田大伟担纲的兴证全球红利量化选股股票基金正式发行。田大伟介绍,该基金以中证沪港深高股息指数为投资基准,将在量化模型中纳入分红可持续增长等有效的阿尔法因子,通过机器学习的方式赋予权重,使得阿尔法因子最大程度地发挥效用,在行业中性的约束下,力争构建起持续创造稳健超额收益的投资组合。

转载请注明:博客金融网 » 金融风云 » 兴证全球基金田大伟:看好红利资产长期生命力